Markus Kahr

„Wie viel Steuern möchten Sie dieses Jahr zahlen?“ So oder so ähnlich hat bisher der Steuerberater seine freiberuflich tätigen Architekten empfangen. Gemeint war mit der Frage, ob und was der Freiberufler noch unternehmen muss, damit er die Steuerbelastung in das nächste Jahr verschieben kann. Als legales Gestaltungselement bot sich hier fast immer die Inanspruchnahme einer Ansparabschreibung nach § 7g Einkommensteuergesetz an. Diese Möglichkeit besteht für das Jahr 2008 nicht mehr.

Stattdessen gibt es jetzt den „Investitionsabzugsbetrag“, mit dem vor Silvester noch steuerliche Weichen gestellt werden können. Planen Unternehmer eine Investition in bewegliche, abnutzbare Wirtschaftsgüter, können sie bis zu 40 Prozent der geplanten Kosten als Investitionsabzugsbetrag steuerlich geltend machen. Die Folge: Auch wenn erst in späteren Jahren investiert wird, mindert sich schon jetzt die Steuerlast. Besonders günstig ist dies in Jahren mit hohem Verdienst und damit besonders hohem Steuersatz.

Es ist auch eine gute Methode, um bis zur Investition die Liquidität zu erhöhen: Was das Finanzamt nicht beansprucht, bleibt zunächst auf dem eigenen Konto. Nachteilig ist es dagegen, wenn das Einkommen in den kommenden Jahren voraussichtlich steigt. Denn dann können weniger Abschreibungen geltend gemacht werden, die die hohe Steuerlast mindern.

Den Investitionsabzugsbetrag können Unternehmer unter folgenden Voraussetzungen geltend machen:

- Das Betriebsvermögen beträgt nicht mehr als 235 000 Euro, sofern Sie Ihren Gewinn im Rahmen einer Bilanz ermitteln.

- Der Gewinn übersteigt bei einer Einnahmen-Überschuss-Rechnung nicht 100 000 Euro.

Weitere Änderungen sind:

- Es kann zu gleichen Bedingungen in gebrauchte und neue Wirtschaftsgüter investiert werden.

- Die Investition muss innerhalb von drei Jahren getätigt werden. Anderenfalls drohen Zinsen und höhere Steuerlasten in späteren Jahren.

Investitionsabzugsbetrag und Dokumentation

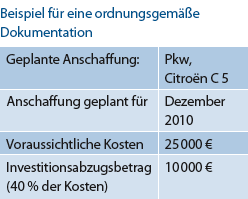

Unternehmer dürfen je Wirtschaftsjahr einen Investitionsabzugsbetrag von maximal 200 000 Euro bilden. Dies entspricht einer geplanten Investition von maximal 500 000 Euro (500 000 x 40 Prozent = 200 000 Euro). Aus der Buchführung müssen sich die Höhe der geplanten Investition, der voraussichtliche Anschaffungszeitpunkt und das jeweilige Wirtschaftsgut genau ergeben.

Auflösung des Investitionsabzugsbetrags

Investieren Unternehmer allerdings nichts oder weniger, als zunächst angesetzt, wird der nicht ausgeschöpfte Betrag dem Jahr wieder zugerechnet, in dem er gebildet worden ist. Die Hinzurechnung erfolgt außerhalb der Bilanz. Das erhöht nachträglich das zu versteuernde Einkommen und damit die zu zahlende Steuer. Hinzu kommt jedoch ein Zins von 0,5 Prozent je Monat (Vollverzinsung nach § 233a Abgabenordnung).

Beispiel

Architekt Müller plant den Kauf eines neuen Pkw im Jahr 2010. Hierfür bildet er in seiner Steuererklärung 2008 eine Investitionsrücklage in Höhe von 10 000 Euro (40 Prozent von 25 000 Euro).

Schafft er bis zum 31.12.2010 keinen Pkw an, wird der Investitionsabzugsbetrag rückwirkend im Jahr 2008 aufgelöst. Die 10 000 Euro werden nun außerhalb seiner Bilanz hinzugerechnet. Teilt er im Frühjahr 2011 dem Fiskus mit, dass er die Investition unterlassen hat, geschieht Folgendes:

1. Gewinnerhöhung außerhalb der Bilanz

Der Gewinn des Architekten im Jahr 2008 wird um 10 000 Euro erhöht. Bei einem unterstellten Steuersatz von 40 Prozent kostet ihn dies 4 000 Euro Einkommensteuer, hinzu kommen Solidaritätszuschlag und ggf. Kirchensteuer.

2. Verzinsung der Steuernachzahlung

Die Steuernachzahlung wird zusätzlich noch mit 0,5 Prozent je Monat verzinst. Die Verzinsung beginnt aber erst 15 Monate nach Ablauf des jeweiligen Kalenderjahres (hier 2008). Daher ist er jetzt gefordert, dem Finanzamt möglichst schnell mitzuteilen, dass er nicht investiert hat. Denn jeder angefangene Monat, in dem er die Mitteilung unterlässt, kostet ihn zusätzlich 0,5 Prozent Zinsen der zu zahlenden Einkommensteuer.

Tipps

- Bilden Sie nur dann einen Investitionsabzugsbetrag, wenn Sie wirklich investieren möchten.

- Bezeichnen Sie das Wirtschaftsgut so genau wie möglich und dokumentieren Sie dies in Ihrer Bilanz/Gewinnermittlung.

- Wenn Sie Ihre Investitionsabsicht aufgeben, informieren Sie Ihr Finanzamt darüber am besten sofort schriftlich. Nur so erreichen Sie, dass Ihr ursprünglicher Steuerbescheid so frühzeitig wie möglich geändert wird. Wenn Sie dagegen abwarten, erhöht sich Ihre Zinslast monatlich um jeweils 0,5 Prozent Ihrer Steuerschuld.

Markus Kahr ist Dipl.-Finanzwirt und Fachautor für Steuerthemen in Lippstadt.